- A+

美国二季度GDP季调环比折年率-0.9%,为连续第二个季度环比负增长。从分项看,二季度居民商品消费、企业固定资产投资、房地产投资、库存均走弱,合计拖累GDP约4.3个百分点。服务消费和出口虽有回暖,但不足以弥补前述各项下滑带来的拖累。我们认为,与一季度相比,二季度的GDP负增长更像是具有实质意义的经济萎缩,虽然当前美国经济可能还称不上真正意义上的衰退,但经济的列车已然“向衰退驶去”。而另一方面,经济放缓还不足以让美联储停止紧缩,随着加息深化,下半年美国经济面临的压力还将增加。总体上,美国将继续面对“数据弱、政策紧”的窘境。

美国二季度GDP季调环比折年率-0.9%,远不及市场预期的0.5%,考虑到一季度GDP环比折年率为-1.6%,美国经济已经连续两个季度环比负增长。

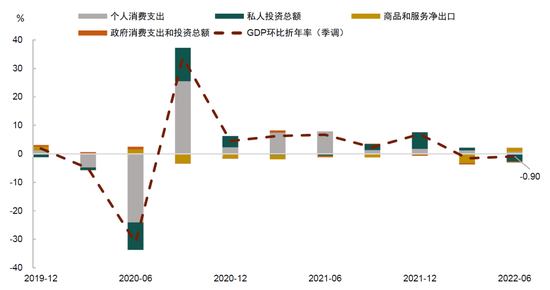

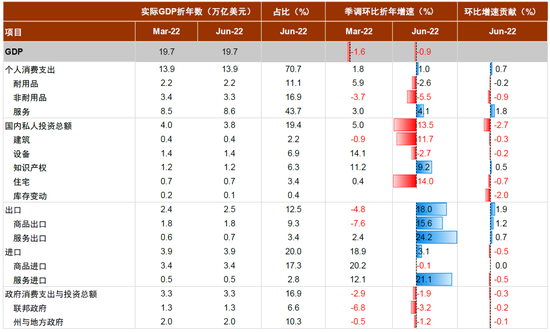

从分项看,二季度私人消费支出增长1%(环比折年率,下同),较一季度的1.8%有所下降,对GDP增长贡献为0.7个百分点。进一步看,耐用品消费下降2.6%,拖累GDP增长0.22个百分点,其中的汽车及零部件消费、家具家电消费均表现疲软,说明部分外出和居家需求已随疫情影响减弱而衰退。非耐用品消费下降5.5%,且是连续两个季度负增长,拖累GDP增长0.85个百分点,其中的食品、汽油和能源商品消费均为负增长,或与粮价和油价上涨导致消费者降低食品能源消费支出有关。服务消费表现较好,环比增长4.1%,对GDP贡献达1.78个百分点,其中的房租、医疗、交通、娱乐、餐饮与住宿消费均稳步扩张。综合来看,私人消费支出表现出商品弱、服务强的特征,这符合疫情减弱后美国消费需求重心从商品转向服务的逻辑。

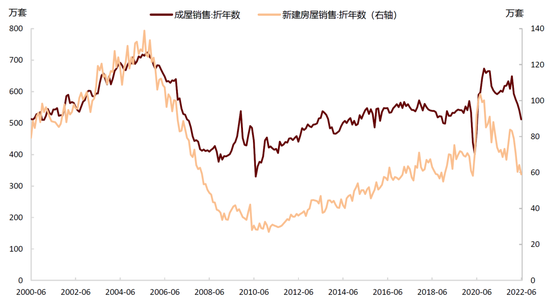

固定资产投资下跌3.9%,较一季度5%的增长明显回落,对GDP增长拖累为0.7个百分点。从分项看,设备投资在上季度大幅扩张14.1%后于二季度下跌2.7%,其中,信息处理设备与工业设备均下降,对整体增长造成拖累。这可能说明企业在利率上升与总需求放缓的环境下,已经没有强烈的意愿来追加投资和改善生产。二季度建筑投资也大幅下跌11.7%,而房地产投资的跌幅更是达到14%。我们认为房地产疲软与房贷利率大幅攀升有关,过去几个月30年期房贷利率从3%上升至接近6%,导致房地产销售数据快速下滑,从而对地产投资带来压力。

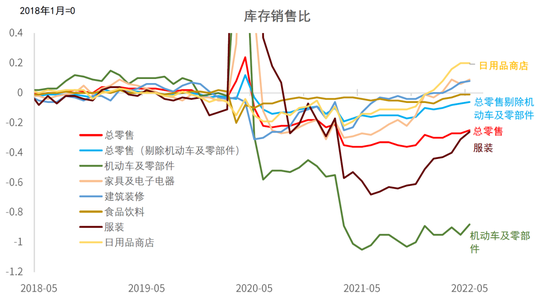

库存投资拖累GDP增长约2个百分点。尽管美国企业仍在补库存,但补库的节奏已明显放缓,特别是在去年四季度和今年一季度库存出现强劲反弹后,企业补库的动力进一步下降。我们跟踪的库销比数据显示,在零售商库存当中,除了汽车和服装以外,其余零售商的库销比均已恢复至疫情前水平,这意味着后续补库的空间将比较有限。

出口增长18%,进口增长3.1%,净出口贡献GDP增长1.4个百分点。一季度出口下降4.8%,二季度出口增速转正且大幅扩张,对经济增长带来正向贡献。不过,随着全球经济增长前景黯淡,我们预计后续出口也难以有强劲的表现。进口增速由上季度的18.9%明显放缓,其中,商品进口下降0.1%,较一季度的20.2%大幅下降。进口放缓说明美国自身需求边际走弱,这与前文所讲到的商品消费降温、补库与投资需求放缓也可互相印证。

政府开支下降1.9%,连续第三个季度下降,对GDP增长拖累0.3个百分点。其中,国防、非国防、地方政府支出均呈现持续下降趋势。短期来看,在通胀高企的背景下,美国政府似乎很难再出台大规模财政刺激计划。我们预计今年财政对GDP增长的贡献总体将是负向的。

最后,如何理解美国GDP连续两个季度负增长?美国经济是否已经陷入衰退?从技术上讲,美国经济似乎可以被贴上衰退的标签,这是因为市场和媒体习惯于将GDP连续两个季度负增长定义为“技术性衰退”(technical recession)。但从经济运行上讲,我们还需要进一步分析其内在的逻辑。对此,我们可以从GDP数据所反映的实质内涵、前瞻性、政策含义三个层面来看:

从实质内涵看,与一季度相比,二季度的GDP负增长更像是具有实质意义的经济萎缩。这是因为一季度GDP环比虽是负增长,但代表内需的消费和投资表现还比较好。相比之下,二季度消费投资明显走弱,表明经济内生动能已经开始下降,特别是耐用品消费、房地产投资、库存变动等核心内需指标表现疲软,表明通胀高企和利率抬升对美国经济的影响已经显现。

从前瞻性看,二季度GDP或预示着美国经济列车正向衰退驶去,“实质性衰退”可能提前到来。如果说此前市场对于美国经济衰退的讨论还是停留在情绪面上,那么接下来将更多聚焦于真正意义上的衰退,对于衰退发生时间点的判断也可能从2023年提前至2022年。如前所述,二季度消费投资走弱一部分与高通(146.45, -6.97, -4.54%)胀有关,另一部分与货币紧缩有关,而这两个因素在短期内又不会很快消失,这意味着三季度消费投资将继续承压。如果三季度GDP同样因为消费投资疲软而环比负增长,那么即便不考虑一季度GDP的特殊性,二、三季度的连续负增长也将使经济衰退变成现实。

从政策含义看,二季度GDP继续走弱还不足以让美联储停止加息,而这也将进一步强化美国经济下行的趋势。在刚刚结束的美联储7月议息会议后,鲍威尔承认了美国经济放缓的客观事实,但他也认为经济增长放缓是有必要的(necessary),因为只有增长放缓至低于潜在水平才能对通胀产生抑制作用[1](请参考报告《加息继续推进,增长还需下行》)。也就是说,牺牲经济增长是换取物价稳定所必须付出的代价。此外,鲍威尔也有意淡化美国二季度GDP,暗示即使数据疲软也不会阻碍美联储继续加息。持续的加息或将使金融条件进一步收紧,从而使美国经济增长面临更多下行压力。由此来看,下半年美国将继续面对“数据弱、政策紧”的难堪局面。

图表:美国GDP环比增速贡献拆分

图表:美国GDP分项数据一览

图表:房地产销售持续下降

图表:除了汽车与服装外,大部分零售商的库销比已回到疫情前水平