- A+

面世十年,iPhone酝酿新变化。在引入OLED面板、3D传感器、升级双摄像头等变革之下,iPhone 8引领的“超级周期”近在眼前。

摩根士丹利在最新的研报中指出,iPhone8的超级周期会为上下游的供应商带来770亿美元的总需求,相比iPhone7 激增62%。技术升级后,垄断OLED面板、3D传感器和双摄像头生产的供应商自然是最大赢家,而两年内无法介入OLED面板生产的鸿海和夏普则有可能承压。

大摩还强调,华尔街可能忽视了iPhone8 潜在的对供应商的风险。对于供应商来说,本轮由iPhone8带来的超级周期,和上一次iPhone6时代“有很大不同”:售价上行、强势美元的影响下,iPhone8的出货量开始面临压力;而苹果不断引进新的供应商相互制衡,也使得供应商需要面临激烈的竞争。这其中包括11家中国厂商,其中8家在深交所上市。

大摩同时也表示,部分公司的估值仍然处于华尔街预期的2018年的价格区间的底部,暗示着这些公司下半年或许会迎来更显著的股价上涨。

摩根士丹利称,在供应商对iPhone 8“超级周期”的期许中,有六项风险可能被忽视:

iPhone 8技术升级,部分供应商将承压

强势美元和售价抬高,影响销量

初始销量的低迷可能拖累供应商

供应商竞争激烈,股价面临下行风险

iPhone 8总销量疲弱,对供应商的总体利好不如iPhone6

本轮周期结束后,加大供应的供应商可能面临供大于求

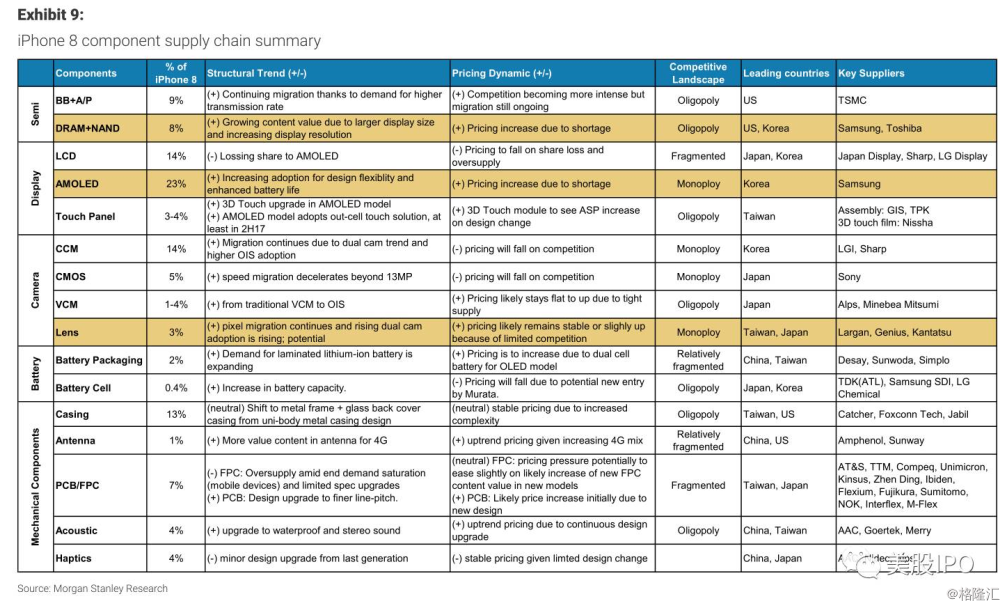

一图看懂iPhone8供应商有哪些

1. iPhone 8技术升级,部分供应商承压

摩根士丹利指出,引入AMOLED面板后,目前其唯一的生产商三星电子无疑成为最大赢家,而下一个供应商可能会是LGD。然而,鸿海和夏普至少要到2019年才有可能介入,意味着在接下来的两年里,他们都有可能承压。

类似还有对双摄像头的技术升级。消息称苹果将在iPhone 8的双摄像头中加入3D传感器,并让两个镜头都具有光学防抖功能。而撤除Home键就会是更大的动作,整个PCB/FPC模块都会洗牌。

2.强势美元影响销量

强势美元或许会使得苹果销量受到影响,尤其是对价格更为敏感的非美地区(如中国)。而在引入了昂贵的OLED屏幕后,iPhone8的定价更是扑朔迷离。

3.技术变革的边际风险或被忽视

摩根士丹利认为,在iPhone 7周期中,供求在2017年一季度才达到平衡。而对于技术上升级了的iPhone 8,潜在的挑战比往年更大,主要是刚开始销售时的低销量有可能拖累供应商。

多家媒体报道指出,iPhone8的变革在于AMOLED面板、无线充电、双镜头光学防抖、3D传感器等。我们同时还留意到,可能移除Home键意味着整个PCB到FPC模块的洗牌重整。这都使得潜在的挑战比往年更大。不过我们并不认为苹果会延迟交货。

iPhone仍然是下半年可见的订单表现最佳的手机之一。三季度的表现或低于预期,但随后会在四季度回升,推动股价上涨,一如之前的iPhone周期。然而最初的低收益可能会拖累供应商的收益率和售价。

4.供应商持续多元化,股价面临下行风险

美元走强的背景下,苹果持续引进不同的元件供应商相互制衡,大摩指出,这会对供应商带来价格压力。

垄断苹果某一元件的供应商非常有限,目前只有三星电子生产的AMOLED面板,台湾大立光科技(Largan)生产的双摄像头,以及索尼的感光元件。

鸿海曾经垄断了苹果几乎所有的组装业务,然而iPhone 5金属外壳出现擦痕良品率下降,加上富士康饱受争议的工作模式,苹果开始逐渐将代工业务分配至报价更低的和硕(Pegatron)。今年苹果更是再度引入第三家台湾制造商创资通(Wistron),负责印度地区的组装。

值得注意的是,苹果还在引入更多的中国供应商,包括在天线领域替代Amphenol的信维通信(300136)(Sunway),从索尼处接手前置摄像头生产的欧菲光(002456)(O-film),还有加入JAE和Molex一起生产连接器(connector)的立讯精密(002475)(Luxshare)。大摩称,这显示出中国供应商的供货质量正在跟上美国、日本的标准。

这些中国供应商包括在深交所上市的欧菲光、立讯精密、信维通信(Sunway)、蓝思科技(300433)(Lens)、歌尔声学(GoerTek)、金龙机电(300032)(Jinlong)、欣旺达(300207)(Sunwoda)、德赛集团(Desay),在港交所上市的瑞声科技(AAC),以及未上市的香港伯恩光学(Biel Crystal)和苏州维信电子(M-flex)。

5.iPhone8的总销量或许已经比不上iPhone6时代,因此该轮周期对供应商的总体利好不如两年前

大摩指出,如图所示,iPhone8的出货量可能已经不能再现2014年的风光,反而在售价抬升的情况下有下行压力。

6.轰轰烈烈的周期结束后,沾光了的供应商可能面临供大于求

摩根士丹利在研报中指出,苹果已经向供应商提出以2017年下半年将有30%同比增长的预期来扩大产量。而一旦iPhone8这班顺风车已经开到终点,这些供应商们可能面临着供大于求的风险。

对于那些半数以上利润依赖苹果的公司,这一风险显得更加严峻——英国最大的半导体厂商Imagination Technologies就是活生生的例子。4月2日,苹果公司宣布未来两年内将随时停用该公司的图形芯片,并终止专利费的支付。该公司股价瞬间暴跌七成,创下8年新低。

数据分析软件Statistica最新的研究显示,半导体供应商Dialog有74%的销量源自苹果,而著名的“代工之王”台湾鸿海(富士康),则有54%的业务依赖苹果。

以下是大摩对苹果主要相关供应商的评价。其指部分公司(Samsung, Sony, Largan, LG Innotek, 及Alps)的估值仍然处于华尔街预期的2018年的价格区间的底部,暗示着这些公司下半年或许会迎来更显著的股价上涨。

欲知更多港美股资讯,速速关注微信号:同花顺港美股(thsgmg)